青色申告のメリット

個人所得税の確定申告では、白色申告と青色申告の2方式があります。

青色申告は事前に届出が必要であったり、きちんと帳簿と決算書を作成する必要がある一方で、それに見合うだけのメリットが用意されています。一方、白色申告は簡便的な申告方法である一方で、特段のメリットはありません。

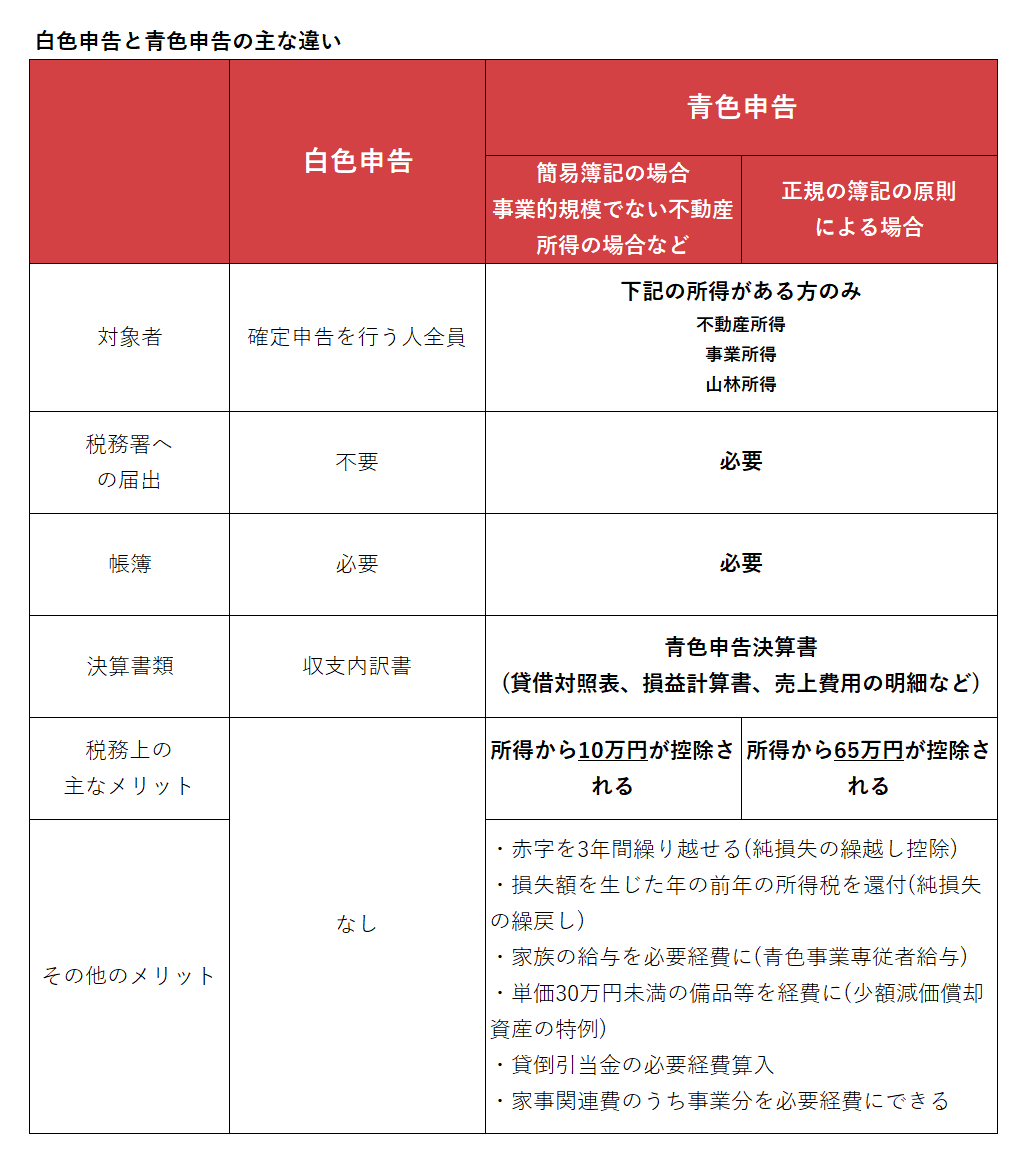

白色申告と青色申告の主な違いを簡単にまとめてみました。

青色申告特別控除で65万円の控除を受けるためには、正規の簿記の原則により帳簿作成する必要があります。正規の簿記の原則とは、基本的に複式簿記のことを指します(網羅性、立証性、秩序性を兼ねそろえる帳簿は複式簿記であるため)。

従来であれば、会計処理が難しくて専門知識のない方には難しかったものですが、MFクラウド会計やfreeeなどを利用し、仕訳を自動化することによってかなり簡単にできるようになりました。

青色申告特別控除の節税効果

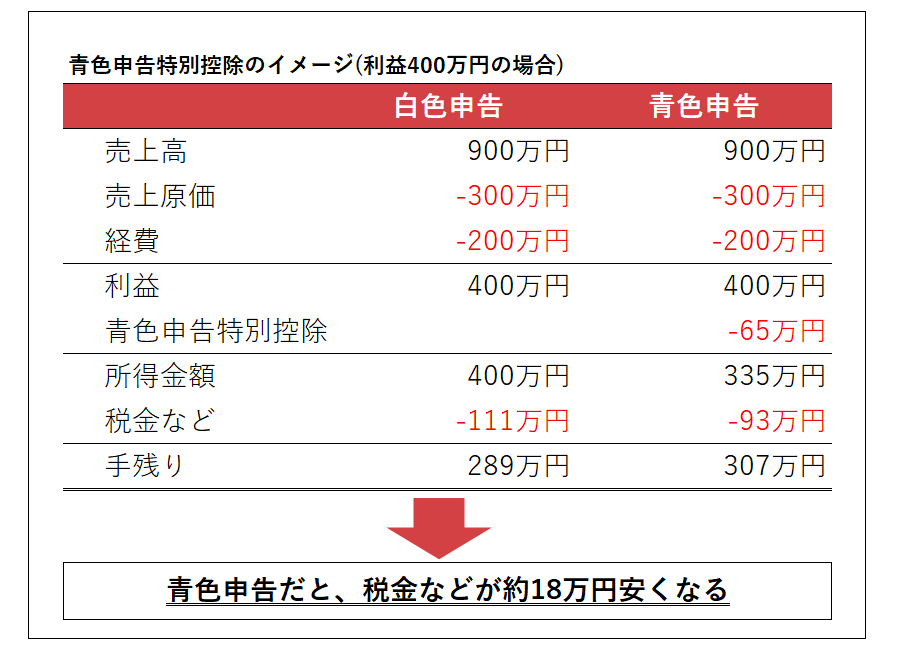

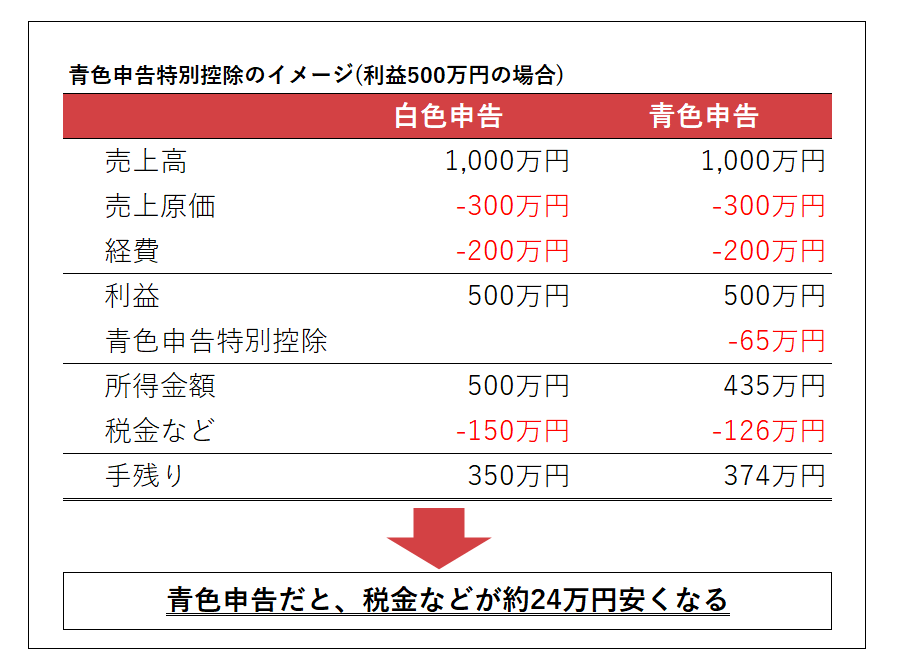

青色申告には多くのメリットがありますが、最大のメリットは、最大65万円の控除を受けることができる点です。これにより、その年に事業で儲かった利益から最大で65万円を差し引いて計算ができるようになり、所得税だけでなく住民税や国民健康保険料も安くなります。

また、青色申告特別控除は税額控除ではなく所得控除なので、基本的には節税効果は所得の高い人ほど高くなります。下記に簡単な試算をしてみました。

このように、青色申告に切り替えるだけでかなり税金や社会保険料が安くなります(そのため、「青色申告で確定申告をするために税理士に報酬を支払っても、節税効果でおつりがくる」とよく言われています)。

青色申告を選択するには?

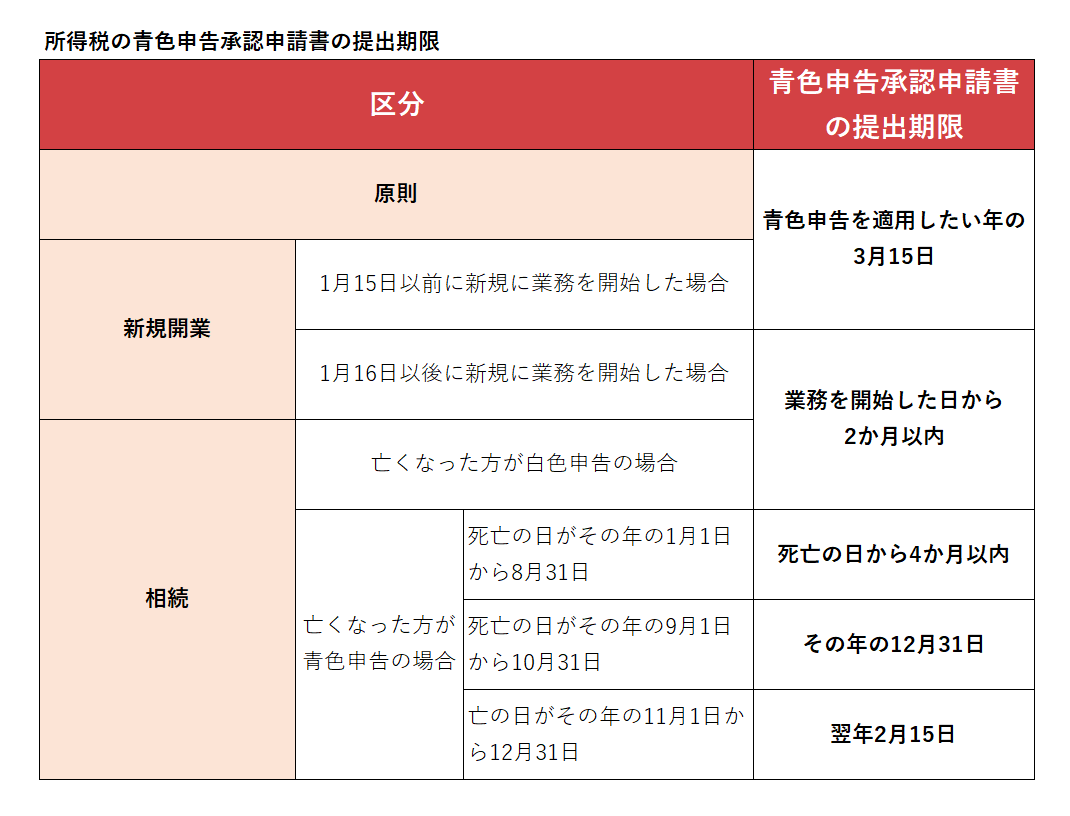

青色申告で確定申告を行うには事前に税務署に「所得税の青色申告承認申請書」を提出する必要があります。

この届出書は提出期限が決まっています。提出期限内に届出書を提出できなかった場合、その年は青色申告のメリットを享受することはできません。

届出書の提出期限は下記のとおりです。

開業時に提出する方が多いと思いますので、2か月以内に提出すると頭に入れておいていただければと思います。

青色申告者の帳簿書類と確定申告書

青色申告の帳簿書類の保存要件

帳簿及び書類などは、原則として7年間保存することとされていますが、書類によっては5年間でよいものもあります。なお、原則として紙面にて証憑類を保存する必要がありますので、会計ソフトを利用している方は総勘定元帳などを印刷して、証憑類と一緒に保存ください。

青色申告の確定申告書

青色申告の場合確定申告書のほかに青色申告決算書を添付して提出することになります。

確定申告書も決算書も国税庁にフォーマットが用意されていますので、これを埋める形になります。

- 申告書B(第一表、第二表)

- 所得税青色申告決算書(一般用、不動産所得用)

国税庁の電子申告ページから申告を行うこともできますし、MFクラウド会計などの会計ソフトから作成することもできますので、お好みの方法で作成することができます。

おわりに

青色申告を行うことで青色申告特別控除をはじめ様々なメリットを享受することができます。クラウド会計を利用すれば正規の簿記の原則に基づいた帳簿を作成することもそこまで難しくありませんから、是非挑戦してみてください。

弁護士専用の確定申告プラン

低価格で高品質のサービスを提供させていただきます。

お申し込みはお問い合わせフォームから24時間受付中です。

なお、確定申告の受付数には限りがございますので、お早めにご予約ください。