はじめに

弁護士が個人事業主として開業時に税務署に提出すべき代表的な書類についてまとめました。

これから独立する方、独立されたばかりの方は、税務署への届出の参考にしていただければと思います。特に、青色申告承認申請書と源泉所得税の納期の特例の承認に関する申請については提出期限が厳しいので、ご留意ください。

開業届

新たに事業所得、不動産所得又は山林所得が生ずべき事業を開始した場合、開始等の事実があった日から1月以内に提出する必要があります。忘れていて提出していなかった場合には、遅れてでもいいので提出してください。

弁護士1年目や独立開業1年目の先生など、今までに開業届を提出していない方は提出しましょう。事務所や資金を借りる際などに開業届の控えを提示するよう言われることがあります。また、屋号(法律事務所)名義の銀行口座を開設する際には開業届の控えを提示するように言われるように言われることもあります。

開業届は国税庁のHPに公開されています。公開されているPDFはPC上で内容を入力できるようになっていますので、PDFをダウンロードし、内容を入力して印刷してご利用ください。

国税庁HP: 個人事業の開業・廃業等届出書(PDF)

開業届の書き方などについては下記の記事をご覧ください。

弁護士個人の開業届の書き方

電子申告開始届

国税庁のe-taxシステムを用いて確定申告などの税務手続を行うためには、開始届出書を作成することが必要となります。開始届出書を提出すると、電子申告に用いる利用者識別番号が通知されます。

開始届の提出方法は2つで、①e-taxホームページから届出を行う方法と②紙の届出書を税務署に提出する方法があります。特定の場合を除き、①と②のどちらの方法でも提出することができます。

①e-taxホームページから届出を行う方法

e-taxホームページから届出を行う方法は簡単で、e-taxのHPから指示通りに名前、住所などを入力していくことで届出を行うことができます。開始届を作成する際には電子証明書とICカードリーダは不要ですが、確定申告時には必要となりますのでご留意ください。

国税庁HP:e-Taxの開始(変更等)届出書作成・提出コーナー 【届出書の選択】

なお、平成31年1月以降は、マイナンバーカードをお持ちの方は開始届やIDパスワードの受領が不要となるようです。詳しくは下記リンク先をご覧ください。

国税庁HP:【平成31年1月開始】e-Tax利用の簡便化に向けて準備を進めています

②紙の届出書を税務署に提出する方法

①の方法のほうが楽ですし、利用者識別番号とパスワードがすぐに決定されることから、特段の事情がなければ、紙で届出書を提出することはないでしょう。紙で提出する場合には下記の届出書を提出してください。

国税庁HP:電子申告・納税等開始(変更等)届出書

青色申告申請承認申請書

青色申告には多くのメリットがありますが、最大のメリットは、最大65万円の控除を受けることができる点です。これにより、その年に事業で儲かった利益から最大で65万円を差し引いて計算ができるようになり、所得税だけでなく住民税や国民健康保険料も安くなります。

また、青色申告特別控除は税額控除ではなく所得控除なので、節税効果は所得の高い人ほど高くなります。

青色申告の節税効果とは?

青色申告で確定申告を行うには事前に税務署に「所得税の青色申告承認申請書」を提出する必要があります。

この届出書は提出期限が決まっています。提出期限内に届出書を提出できなかった場合、その年は青色申告のメリットを享受することはできません。

青色申告承認申請書は国税庁のHPに公開されています。公開されているPDFはPC上で内容を入力できるようになっていますので、PDFをダウンロードし、内容を入力して印刷してご利用ください。

国税庁HP: 所得税の青色申告承認申請書(PDF)

青色申告承認申請書の書き方などについては下記の記事をご覧ください。

青色申告承認申請書の書き方

青色事業専従者給与に関する届出手続

個人事業主と生計を一にする親族がその事業に従事している場合、個人事業主が親族に支払った給与は、原則として必要経費として認められません。

しかしながら、一定の要件を満たす場合には、白色申告の場合には事業専従者控除、青色申告の場合には青色事業専従者給与として、給与相当額を必要経費に算入することができます。

白色申告の事業専従者控除は給与の実額を必要経費に算入するのではなく、必要経費にできる金額が固定化されています。そのうえ、最大で86万円までしか控除できません。

その点、青色事業専従者給与は予め定めた給与額を越えなければ、必要経費に算入できます。ただし、過大な給与と判断される場合には、過大部分は必要経費になりません。

青色事業専従者給与を支払うことで、個人事業主と親族で所得が分散することとなり、全体の納税額を抑えることができます。ただし、親族が給与をもらうことによって社会保険料の支払いが発生する場合もありますので、もし給与を支払うのであれば全体で判断する必要があります。

青色事業専従者給与の制度を利用するための要件については下記の記事をご覧ください。

青色事業専従者給与で節税効果を得るためには

青色事業専従者給与に関する届出書の書き方については下記の記事をご覧ください。

青色事業専従者給与に関する届出書の書き方

給与支払事務所等の開設届出

個人事業主や法人が、源泉徴収義務者になった場合には届出が必要です。給与や報酬を支払うことを決定した日から1ヶ月以内に提出する必要がありますが、個人事業主が開業届を提出する場合は提出する必要はありません。

この届出書は、源泉徴収の義務がある方が提出する必要があります。

個人で下記の場合に該当する場合には、源泉徴収をする必要がないため、届出書の提出は不要です。

- 常時2人以下のお手伝いさんなどのような家事使用人だけに給与や退職金を支払っている人

- 給与や退職金の支払がなく、源泉徴収の対象となる弁護士報酬や税理士報酬などの報酬・料金だけを支払っている人

これらに該当する個人は源泉徴収義務者に該当しないため、届出は不要です。

詳しくは下記の記事をご覧ください。

給与支払事務所等の開設届の書き方

源泉所得税の納期の特例の承認に関する申請

事業者は、給与や専門家への報酬、講演料や出版料などを支払う際、支払金額から所得税を天引き(源泉徴収)して支払い、天引きで預かった所得税を税務署に納付する必要があります。

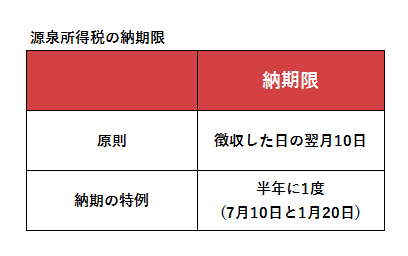

原則として、源泉徴収義務者は、源泉徴収した所得税(及び復興特別所得税)を徴収した日の翌月10日までに納付する必要があります。

ただし、個人で下記の場合に該当する場合には、源泉徴収をする必要がありません。

- 常時2人以下のお手伝いさんなどのような家事使用人だけに給与や退職金を支払っている人

- 給与や退職金の支払がなく、弁護士報酬などの報酬・料金だけを支払っている人

これらに該当する個人は源泉徴収義務者に該当しないため、届出は不要です。

個人や法人が源泉徴収義務者に該当し、かつ、給与を支払う人数が常時10人未満である場合には、給与、退職金、税理士・弁護士等の報酬について源泉徴収をした所得税について、年2回にまとめて納付できる特例制度があります。これを源泉所得税の納期の特例といいます。

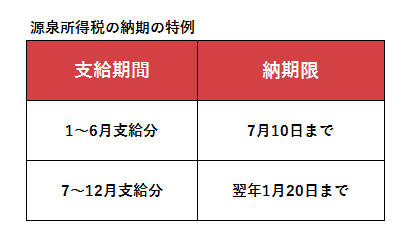

納期の特例を適用した場合、源泉徴収義務者は、源泉徴収した所得税について、1~6月、7~12月分の半年分を預かっておき、それぞれ7月10日と1月20日に税務署に納付するという手続になります。

納期の特例を適用した場合、源泉徴収義務者は、源泉徴収した所得税について、1~6月、7~12月分の半年分を預かっておき、それぞれ7月10日と1月20日に税務署に納付するという手続になります。

納期特例の対象となる源泉税や申請書の書き方については下記の記事をご覧ください。

源泉所得税の納期特例の承認申請の書き方

おわりに

弁護士が個人事業主として開業時に税務署に提出すべき代表的な書類について解説してきました。提出期限にはよくよくお気を付けください。

税務署への届出のほか、これからの事業において、事務作業や確定申告を楽にするためのツールについても自分に合うものをご検討ください。銀行口座の開設や会計事務・請求書作成ツールについては下記の記事にまとめていますのでご参考までに。

事業用口座の開設と会計ソフト等の準備

すぐに活用できる会計経理を自動化するクラウドサービス10選

弁護士開業にまつわる社会保険の手続

社会保険の概要 社会保険は、年金および健康保険(40歳以上は介護保険含む)から構成されます。 法律事務所は、社会保険の強制適用事務所(法定16業種(健康保険法第3条...

続きを読む弁護士個人の開業届の書き方

税務署に提出する開業届出書の書き方について解説します。

続きを読む事業用口座の開設と会計ソフト等の準備

事業用に銀行口座を開設 プライベートと事業用の口座は分けたほうが良い ご自身の生活資金と事業資金は別にしたほうが管理が簡単です。事業用口座を利用することで、帳簿の作成が簡単にな...

続きを読む弁護士専用の確定申告プラン

低価格で高品質のサービスを提供させていただきます。

お申し込みはお問い合わせフォームから24時間受付中です。

なお、確定申告の受付数には限りがございますので、お早めにご予約ください。